供應鏈中斷如何影響全球經濟

2020 年底開始出現的全球生產網路緊張,反映了某些商品的供需失衡,並為正在進行的全球經濟復甦帶來了不利因素。全球生產網路中的壓力,通常也稱為供應瓶頸,是一種多方面的現象。COVID-19 大流行期間經濟活動的下降,和隨後的復甦是前所未有的,這反映了經濟體關閉和重新開放,引發的需求和供應的巨大變化,以及大量的貨幣和財政刺激措施,以及高水平的累積儲蓄,特別是在發達經濟體。

此外,由於與大流行相關的遏制措施嚴重限制了服務業(特別是旅遊、旅遊和娛樂活動)的消費機會,對商品的需求出現了輪動,這加劇了商品業本已強勁的周期性復甦。面對如此強勁的需求激增,全球商品供應商一直在努力滿足訂單的成長。

此外,特殊的供應鏈中斷(例如,由於大流行和惡劣天氣事件)也發揮了作用,限制了活動和貿易成長,並最終推高了價格。本專欄回顧了持續供應瓶頸的主要特徵。首先,它目的在將供應鏈中斷,與需求側因素分開,聲稱雖然後者是當前經濟周期階段的表現,但前者可能確實會抑制復甦的步伐,因此需要密切關注。其次,它提供了對供應鏈中斷,對全球經濟活動和價格的影響的實證評估,以及關於它們將如何發展的假設。

供應鏈中斷,正在拖累全球層面的活動和貿易。最相關的因素是 i) 物流和運輸部門的困難,ii) 半導體短缺,iii) 與大流行相關的經濟活動限制,以及 iv) 勞動力短缺。由於全球經濟快速復甦、消費需求從服務轉向商品,以及相關的高進口量,以及港口關閉,貨櫃錯位和擁堵,導致全球商品運輸受到嚴重干擾因為 COVID-19 的局部和異步爆發。

因此,自 2020 年底以來,運輸成本,尤其是從亞洲主要港口,到美國和歐洲的運輸成本飆升。半導體短缺在 2020 年下半年開始出現,在汽車行業尤為明顯。在大封鎖期間,汽車生產商減少了晶片訂單,而對其他電子設備中使用的晶片的需求則大幅上升(主要是由於在家工作指導)。生產商對 2020 年下半年新車訂單的大幅成長感到驚訝,而半導體行業剩餘產能所剩無幾,晶片生產無法跟上高需求 —— 也可能是由於對半導體行業的投資不足,在大流行之前的幾年。]

勞動力短缺似乎不那麼普遍,而且更集中在某些經濟體,例如美國和英國。與全球金融危機後緩慢復甦形成鮮明對比的是,這兩個國家的勞動力市場緊縮指標,已經高於危機前的水準。匹配效率和勞動力參與率的下降,部分反映了失業救濟金的增加、提前退休,以及在大流行期間照顧兒童,和其他家庭成員的需要,以及不願在接觸密集型行業工作。

最後,上述因素在供應鏈堵塞方面的影響,可能會因「牛鞭效應」而加劇,這是一種標準的放大管道現象,企業在關鍵投入短缺的情況下,預計需求強勁,因此會增加庫存。生產過程,如原材料和中間體。

自 2020 年底以來,發達經濟體供應商交貨時間的延長,是全球生產網路普遍緊張的最明顯表現。最常用來代表此類壓力的指標之一,是全球採購經理人指數供應商的交付時間(以下簡稱「PMI SDT」),它量化了向公司交付投入所需時間的發展。PMI SDT 的一個關鍵優勢,是它能夠捕捉到不同性質的產能限制(例如中間產品短缺、運輸延誤或勞動力供應短缺),使其成為全球生產網路壓力的包羅萬象的指標。

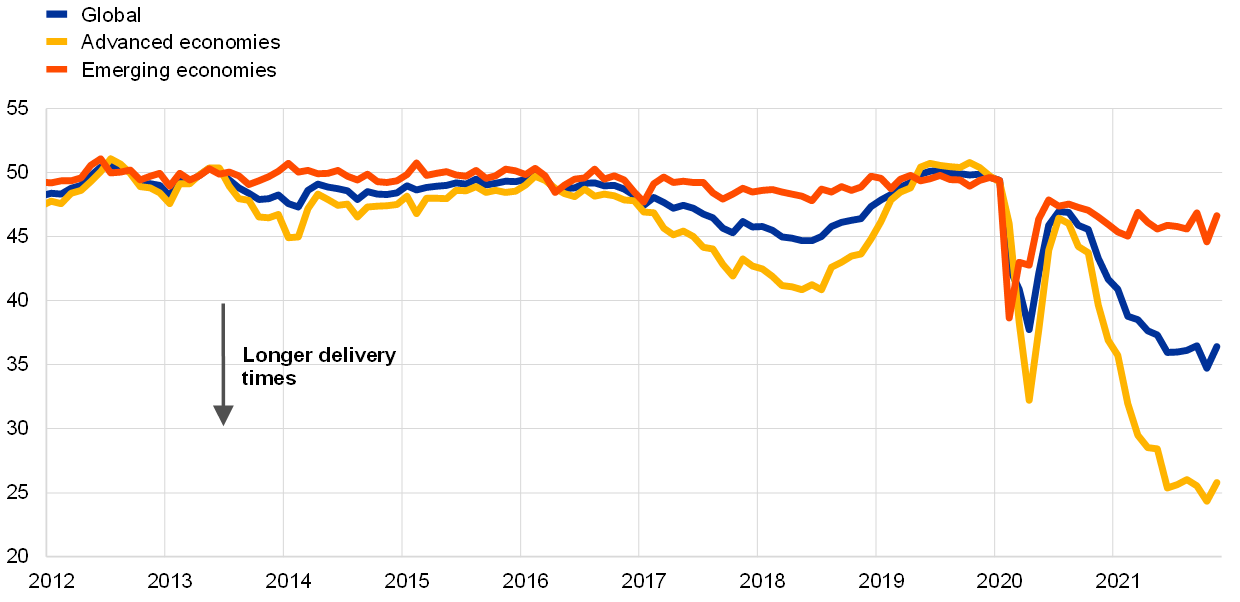

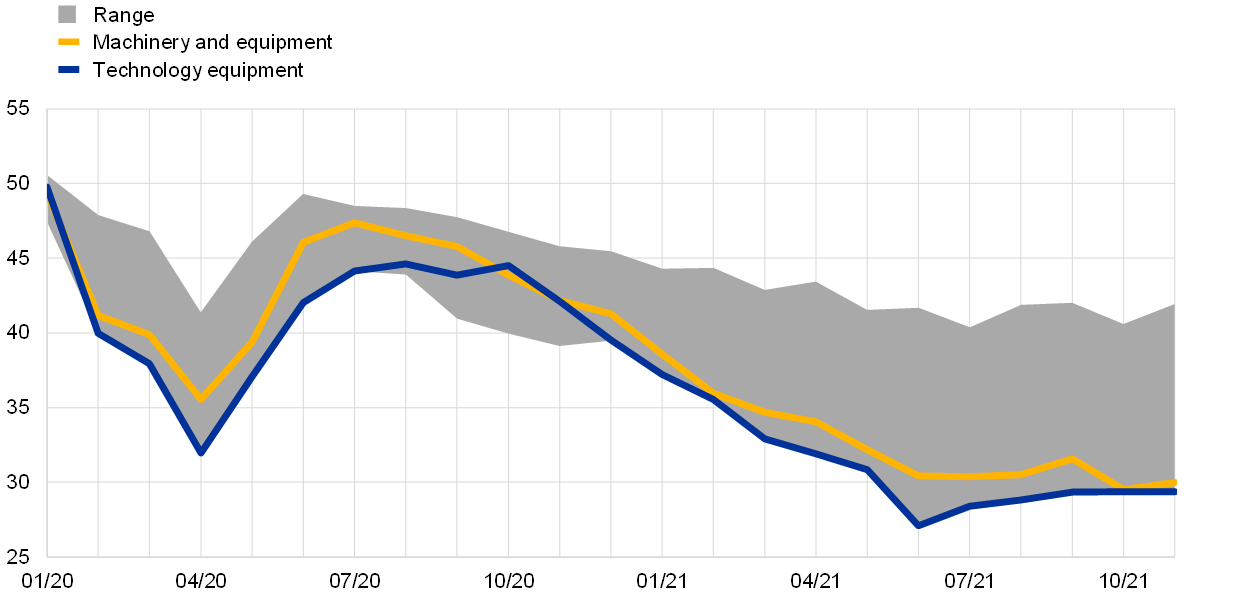

該指標顯示,供應商的交貨時間在最近幾個月大幅延長(圖 A,面板 a),並且與最初的 COVID-19 衝擊期間相比,延長的時間更長。該圖表還表明,發達經濟體和新興經濟體之間存在大量異質性,美國、歐元區和英國等經濟體受到的影響,遠大於主要新興經濟體。最後,雖然 PMI SDT 的上升對大多數行業來說是普遍現象,但在某些類型的產品中尤為明顯,例如技術設備和機械(圖 A,面板 b),這表明中間產品短缺更為嚴重那些部門。

圖表 A

供應商的交貨時間

a) 跨地區的 PMI SDT

(擴散指數)

b) 跨行業的全球 PMI SDT

(擴散指數)

資料來源:Markit 和歐洲央行的計算。

注:b) 圖中的陰影區域表示 15 個行業(基礎材料、化學品、資源、林業和紙製品、金屬和採礦、消費品、汽車和汽車零部件、飲料)的 PMI SDT 最小值和最大值之間的範圍和食品、飲料、食品、家庭/個人使用產品、工業產品、建築材料、機械設備、技術設備)。最新的觀察結果是 2021 年 11 月。

供應商的交貨時間反映了生產網路的壓力,並顯示出相對於產量波動的一些順週期性。PMI SDT 往往與全球 PMI 製造業產出密切相關,後者是商業周期的代表,表明隨著產出增加,交貨時間往往會延長。為了消除 PMI SDT 中與週期性波動相關的正常延長,我們對全球(不包括歐元區)PMI 製造業產出和全球 PMI SDT 使用月度雙變量向量自回歸 (VAR) 模型,其中衝擊源於使用符號限制,來辨識需求和供應鏈中斷的恢復。

更具體地說,我們假設供應鏈中斷會延長交貨時間並減少產量,而經濟復甦引起的需求增加,會增加交貨時間和產量。這種方法使我們能夠恢復 PMI SDT 運動背後的結構性衝擊,特別是供應方面的衝擊,我們將其作為供應鏈衝擊的衡量標準。

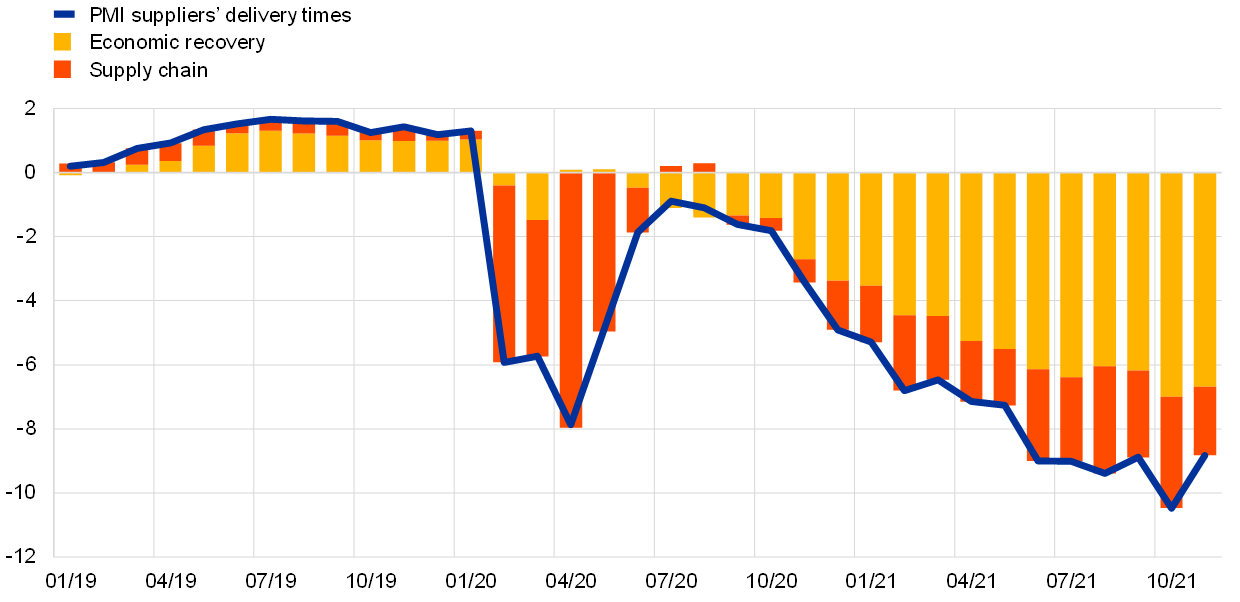

我們的實證分析顯示,供應鏈衝擊佔全球生產網路壓力的三分之一左右。歷史分解表明,儘管需求因素在推動 PMI SDT 整體水平方面發揮了主要作用,但供應鏈中斷佔過去六個月交貨時間延長的三分之一,並且其貢獻一直在成長(圖 B)。相比之下,鑑於經濟復甦期間交付時間的順週期性,以及在最初的 COVID-19 衝擊之後出現的前所未有的經濟復甦,需求因素的更大貢獻並不令人驚訝。7

圖表 B

PMI供應商交貨時間的模型分解

(偏離平均值;百分比貢獻)

資料來源:歐洲央行根據 Markit 數據計算。

注:全球(不包括歐元區)PMI 供應商交貨時間的歷史分解,通過 PMI 輸出和 PMI 供應商交貨時間的兩個變量貝葉斯 VAR 獲得,通過符號限制確定,並在 2007 年 5 月至 11 月期間估計2021 年。最新的觀測結果是 2021 年 11 月。

供應鏈中斷對全球工業生產和貿易產生負面影響,對通脹產生積極影響。我們的分析目的,在量化上述供應鏈衝擊對活動、貿易和價格的影響,進而量化其對經濟復甦造成的不利影響。為了實現這一點,我們估計了一個伴隨的 VAR,其中包含五個內生變量(出口、進口和工業生產,以及消費者價格指數和生產者價格指數的通貨膨脹率)。估計的供應鏈衝擊作為外生變量插入模型。

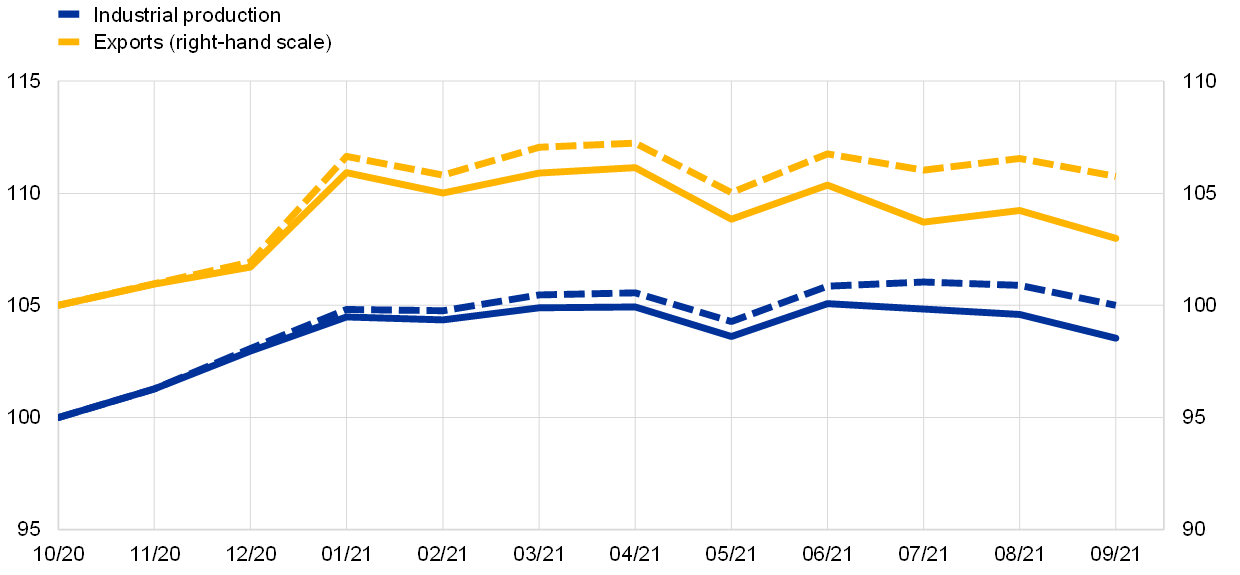

為了量化活動、貿易和價格的逆風,我們通過對 2020 年 11 月至 2021 年 9 月期間,進行有條件的預測練習,來生成一個反事實情景,假設沒有供應鏈中斷(即供應鏈衝擊始終設置為零)。在那個時期,我們發現,在沒有供應鏈衝擊的情況下,全球貿易累計成長約 2.7%,而全球工業生產成長約 1.4%(圖 C,面板 a)。對貿易的影響大於對工業生產的影響,因為物流領域的疲軟,對貿易的影響不成比例。

此外,轉向國內供應商和國內商品,可能減輕了對工業生產的影響。我們的研究結果還顯示,供應鏈中斷對價格的影響顯著且隨著時間的推移而增加,這在生產者價格指數中比在消費者價格指數中更為突出(圖 C,小圖 b)。面板 a)。對貿易的影響大於對工業生產的影響,因為物流部門的疲軟對貿易的影響不成比例。

這可以歸因於生產者比消費者更直接地,暴露於供應鏈中斷的事實。此外,不斷上漲的生產者價格,只是部分地和/或滯後地傳遞給消費者。最後,值得注意的是,鑑於並非所有國家都受到相同程度的供應瓶頸影響,上述總體結果掩蓋了各國之間的顯著異質性。例如,我們發現美國的影響更大,其貿易和工業生產分別比無中斷反事實情景低 4.3% 和 2.0%。

圖表 C

影響估計

a) 世界(不包括歐元區)貿易和工業生產

(2020 年 10 月 = 100)

b) 世界(不包括歐元區)消費者價格指數和生產者價格指數

(與同比月度通脹的百分點偏差)

資料來源:歐洲央行根據 Markit、CPB 和經合組織數據計算得出。

注:供應鏈中斷對數量和價格的影響是通過 VAR 獲得的,其中結構性供應衝擊(從帶有 PMI 輸出和 PMI 交付時間的符號限制結構 VAR 恢復)作為外生變量插入。影響計算為在實現衝擊和在 2020 年 11 月至 2021 年 9 月之間的衝擊設為零(即沒有供應鏈中斷)的反事實情景下獲得的變量路徑之間的差異。在面板 a) 中,虛線顯示了在沒有供應瓶頸的情況下出口和工業生產的估計演變。在面板 b) 中,條形圖顯示了供應瓶頸對消費者價格指數和生產者價格指數的估計影響。所有全球總量均不包括歐元區。

供應鏈中斷預計將在 2022 年下半年逐漸改善,儘管其演變仍存在高度不確定性。鑑於其多方面的性質,某些中斷可能需要比其他中斷更多的時間來解決。例如,半導體生產的顯著成長需要大量投資,來增加代工產能,而鑑於這需要的交貨時間,預計要在 2022 年晚些時候或 2023 年,才能得到根本性的改善。勞動力短缺的任何解決,都將在未來幾個月將取決於政府支持的演變,以及大流行控制措施和新的 COVID-19 病例的數量。航運成本最近有所下降,主要是由於臨時因素(例如,隨著 COVID-19 感染人數下降,南亞港口重新開放),但仍接近歷史高位。

展望未來,不能排除供應方面進一步中斷的風險,尤其是在大流行情況加劇的情況下。新的 Omicron 變種再次引發了人們對全球範圍內流行病加劇的擔憂。爆發可能導致港口或公司的局部關閉,這將導致生產和航運進一步中斷,從而拖累經濟活動,同時給價格帶來上行壓力。

此外,限制其傳播的新遏制措施(例如限制流動性和國際航班)以及自願限制,可能再次引發消費者需求從服務轉向商品,從而加劇供應瓶頸。然而,如果整體消費需求下降,全球供應限制可能會有所解決,如上所示,這似乎主要是需求強勁的結果。最後,

- 有關供應鏈中斷對歐元區工業生產影響的分析,請參閱本期經濟公報中題為“供應鏈中斷的來源及其對歐元區製造業的影響”的專欄。

- 另見題為“是什麼推動了近期航運成本飆升”的方框,經濟公報,第 3 期,歐洲央行,2021 年。

- 另見題為“半導體短缺及其對歐元區貿易、生產和價格的影響”的方框,經濟公報,第 4 期,歐洲央行,2021 年。

- 另見本期經濟公報中題為“大流行後復蘇中的美國和英國勞動力市場”的方框。

- 供應瓶頸的另一個指標是航運價格,但這些僅提供了該現象的部分圖片,因為它們僅涵蓋物流部門,而 PMI SDT 範圍更廣,與經濟活動的協同作用更大。

- 此識別策略的靈感來自 Bhushan, S. 和 Struyven, D.,“供應鏈、全球增長和通貨膨脹”,高盛研究部全球經濟分析師,2021 年 9 月 20 日。在此 VAR 中使用全球 PMI 製造業產出衡量模型能夠及時估計供應鏈衝擊。使用滯後較長時間發布的經濟活動硬數據是不可能做到這一點的。

- 在 2020 年 4 月 COVID-19 衝擊高峰期,供應鏈中斷是交貨時間延長的主要原因。

- VAR 的脈衝響應函數表明,在一次沖擊之後,對通貨膨脹的影響會在 6 到 9 個月內消失,而對實際變量的影響則需要大約 4 個月。

- 請參閱題為“歐洲央行最近與非金融公司接觸的主要發現”的方框,歐洲央行經濟公報,第 7 期,歐洲央行,2021 年;牛津經濟研究院,全球研究簡報,“供應鏈問題已見頂,但風險依然存在”,蒂姆·亨特,2021 年 11 月 18 日;褐皮書,美聯儲系統,2021 年 10 月 20 日;首席財務官調查,杜克大學、里士滿聯邦儲備銀行和亞特蘭大聯邦儲備銀行,2021 年 10 月 14 日;工業和服務公司商業前景調查,意大利銀行,2021 年 11 月 8 日。

沒有留言:

張貼留言